L’ammortamento alla francese e il presidio dell’art. 1283 c.c.

Tribunale di Roma, E. Colazingari, 5 maggio 2020, n. 6897

La recentissima sentenza di E. Colazingari del Tribunale di Roma (N. 6897 del 5 maggio 2020) rigetta l’anatocismo nell’ammortamento alla francese, ma, per dirla con gli inglesi, il diavolo sta nei dettagli: la pronuncia, infatti, è foriera di rilevanti riflessi sul piano ermeneutico; segna una maturazione della riflessione che sopravanza il semplicismo con il quale è stato diffusamente affrontato, sino ad oggi, il complesso problema dei finanziamenti a rimborso graduale. In precedenza, quasi tutte le sentenze di rigetto non riconoscevano la presenza del regime composto nell’ammortamento alla francese, travisando, nell’imputazione della rata, l’applicazione dell’interesse semplice sul debito residuo.

Nel maggio dello scorso anno Astuni del Tribunale di Torino aveva già approfondito il vaglio, riconoscendo la presenza del regime composto nell’ammortamento alla francese e la parallela capitalizzazione degli interessi, ma aveva ritenuto inapplicabile l’art. 1283 c.c., valutando il divieto di detto articolo circoscritto esclusivamente agli interessi scaduti ed insoluti.[1]

Colazingari sviluppa ulteriormente l’analisi dei rapporti sottostanti l’ammortamento a rata costante, fissando alcuni punti fermi la cui acquisizione nella disamina è suscettibile di favorire decisioni meno impulsive e semplicistiche, più approfondite e meglio circostanziate; una più attenta riflessione si rende indispensabile per distinguere gli aspetti tecnici che rimangono nell’ambito della matematica finanziaria, da quelli che, travalicando nell’ambito giuridico, vengono a confliggere con i presidi posti dall’ordinamento.

Nella sentenza in parola si coglie l’effetto esponenziale indotto dall’impiego del regime composto, connotandolo come ‘anatocismo finanziario’ e rilevandone, nell’immediato, una prima sostanziale criticità sul piano della trasparenza. Si riporta nella sentenza: ‘…il mutuatario nulla sa delle possibili combinazioni dei due elementi che la compongono (la rata) nel pieno rispetto dei parametri fissati che caratterizzano il regime finanziario composto: tasso, somma finanziata, durata e scadenza delle singole rate. E’ tutto a conoscenza del mutuatario tranne la combinazione con la quale si giunge al valore della rata. La rata, infatti, potrebbe essere calcolata algebricamente, o con successive approssimazioni, oppure avvalendosi di una procedura di calcolo numerico. Tale circostanza in realtà cozza con la normativa sulla trasparenza bancaria e dunque questa sarebbe la effettiva tutela che andrebbe richiesta atteso che non dichiarando in contratto il regime di capitalizzazione che governa il piano di ammortamento del prestito, si nega al mutuatario la effettiva conoscenza del meccanismo applicativo degli interessi.

Denunciando il semplicismo che ha connotato il tratto distintivo della generalità delle sentenze precedenti, con dovizia di particolari, si precisa:

i) E’ ovvio allora che se si impiega la forma composta di attualizzazione [Σ R/(1+ i)k = C], in luogo di quella semplice [Σ R/(1+k*i) = C], si perviene ad una rata R maggiore di quella espressa dalla capitalizzazione semplice: rimanendo il valore delle quote capitale comunque sempre limitata entro il rispetto di C=C1+C2+ …+Cn, la maggiorazione si riversa interamente sugli interessi, replicando esattamente il valore dell’anatocismo ( il regime di capitalizzazione composta genera interessi corrispondenti nella stessa misura degli interessi anatocistici).[2]

Quest’ultima affermazione, nel giro di parole impiegato, appare palesare una ritrosia pregiudiziale: la capitalizzazione composta degli interessi, più semplicemente, è l’anatocismo. Nella capitalizzazione composta degli interessi il tasso del contratto – denominato impropriamente TAN ma giuridicamente espressivo del prezzo ex art. 1284 c.c. – è riferito, volta per volta nelle distinte scadenze intermedie, al montante maturato, non al capitale finanziato, contravvenendo al disposto degli art. 821 e 1284 c.c., nonché all’art. 120 TUB, 2° comma. Nella circostanza la matematica si riversa, a tutto tondo, nel diritto.[3]

La pronuncia, pur riconoscendo nella pattuizione un non meglio qualificato ‘anatocismo finanziario’ – che viene matematicamente a replicare un’evoluzione del monte interessi in ragione non più proporzionale ma esponenziale con il tempo – non rinviene nell’espressione del pagamento periodico, la forma della produzione di interessi su interessi dell’art. 1283 c.c. Coglie tuttavia la peculiarità tecnica del piano di ammortamento a rata costante: definito in contratto il monte interessi maggiorato dell’anatocismo, quando questo è distribuito nel pagamento nelle rate costanti, la menzionata maggiorazione protrae, in pari misura, reiteratamente ad ogni scadenza, il rimborso del capitale, accrescendo l’obbligazione principale periodica e, in tal modo, convertendo in primari gli interessi secondari illecitamente inclusi nella pattuizione. Apprezzabile è la puntuale descrizione riportata nella sentenza:

ii) La circostanza che l’ammortamento alla francese sia sviluppato in regime composto è un aspetto assodato in ambito matematico – finanziario, anche se il pagamento degli interessi sul capitale in essere che avviene a ciascuna scadenza periodica non evidenzia in maniera immediatamente percettibile la produzione di interessi su interessi. Al riguardo, se con la rata gli interessi vengono pagati prima della scadenza del capitale di riferimento, è pur vero che formalmente non si ha alcuna capitalizzazione degli interessi, tuttavia nella corrispondente maggiorazione del capitale residuo che deriva dal pagamento distolto a favore degli interessi, si configura una forma ‘nascosta’ di capitalizzazione con produzione ricorsiva di maggiori interessi, in una spirale ascendente composta. Si realizza, per questa via, una modalità ‘celata e ambigua’ di conversione di interessi in capitale, che cela il calcolo dell’interesse composto implicito nel regime finanziario sottostante il piano di ammortamento. Infatti, al termine del piano di ammortamento l’ammontare complessivo degli interessi è identico a quello riveniente da un’ordinaria capitalizzazione composta degli interessi calcolati e pagati congiuntamente al capitale che progressivamente giunge a scadenza, ma, formalmente, risulta prodotto dal capitale, in regime di interessi primari. Sul piano tecnico-finanziario l’ammontare complessivo degli interessi risulta maggiorato di un ammontare corrispondente esattamente agli interessi anatocistici, riconducibile esclusivamente al regime finanziario composto utilizzato dalla banca per la determinazione della rata. Il pagamento, a ciascuna scadenza, degli interessi maturati, anticipato rispetto alla scadenza del capitale, maschera il regime composto e consente di conseguire le medesime risultanze economiche

Nella pronuncia si evidenzia un aspetto derimente: con la rata ottenuta dalla formula del regime composto, l’obbligazione accessoria rimane definita in contratto nel valore maggiorato dell’anatocismo, a prescindere dalla scelta del criterio di imputazione. Nella pronuncia si coglie la maggiorazione degli interessi compresa nella formula di calcolo che sottende il valore della rata pattuita in contratto. Tale indebita maggiorazione, distribuita nelle rate, induce una forma ricorsiva di roll over del capitale a rimborso (forma ‘nascosta’ di capitalizzazione) del tutto assimilabile al roll over di una pattuizione di rifinanziamento del montante giunto a scadenza, talora impiegato per eludere l’anatocismo.

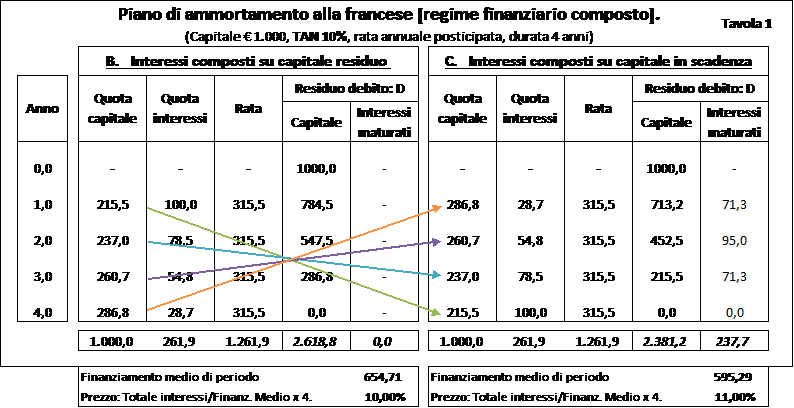

Per ogni piano di ammortamento a rata costante (cfr: esempio seguente), sia che gli interessi siano imputati in ragione semplice sul debito residuo (Tav. 1.C), sia che siano imputati in ragione composta sulla quota capitale in scadenza (Tav. 1.B), esprimono il medesimo monte interessi. I piani di ammortamento, nelle due alternative considerate sono finanziariamente del tutto equivalenti: stessa rata, stesso debito residuo, stesso monte interessi; solo l’ordine delle rate (e quindi delle loro imputazioni) risulta diverso, invertito (la prima eguale all’ultima, la seconda alla penultima, ecc.).

Matematicamente, risulta invertito l’ordine temporale delle rate e quindi la loro composizione, ma il regime finanziario è sempre quello composto che esprime, in modalità diverse, la medesima obbligazione accessoria, già propedeuticamente definita nel valore maggiorato espresso in contratto: in un caso (Tav. 1 C) si palesa la produzione di interessi su interessi, nell’altro (Tav. 1.B) si palesa il roll over dell’obbligazione principale che amplifica il finanziamento medio di periodo (da € 595,29 a € 654,71).

Può sembrare il gioco delle tre carte: rimanendo inespresso in contratto il criterio di imputazione nei distinti valori periodali dell’obbligazione principale e accessoria, con la medesima rata, prevedendo nell’allegato un ordine temporale di imputazione invertito, la medesima risultanza matematica verrebbe ad assumere risvolti giuridici opposti. Al di là della rata costante indicata in contratto, rimane pressoché impossibile all’operatore retail avvedersi dell’inversione delle imputazioni al capitale e del conseguente ampliamento del finanziamento medio.[4] Non vi è in contratto alcuna menzione al riguardo che possa supportare una consapevole adesione, né questa può essere dedotta dalla serie indifferenziata di valori riportati in allegato, privi di ogni indicazione delle modalità costruttive. Con il sorprendente paradosso, per i non iniziati alla matematica finanziaria, che gli interessi maturati sul debito residuo risultano, ad ogni scadenza, pagati, ma tale anticipazione nel pagamento non induce alcun beneficio nel monte interessi corrisposto, che rimane quello incluso nella rata, maggiorato rispetto al regime semplice, nella medesima misura che si riscontra nella capitalizzazione anatocistica di Tav. 1.C.

Come in matematica, anche in diritto, non è affatto scontato che gli interessi pagati nella rata debbano essere calcolati sull’intero debito residuo. Anche nel rispetto del principio che ‘il pagamento fatto in conto capitale e d’interessi deve essere imputato prima agli interessi’ (art. 1194, 2° comma c.c.) possono darsi modalità diverse – tutte legittime – di comporre la rata in quota capitale e quota interessi, nel rispetto dei vincoli di chiusura del piano, evitando che il pagamento del capitale preceda il pagamento degli interessi allo stesso attribuiti. E può altresì adottarsi il regime semplice, in luogo del regime composto, che risulta propriamente coerente con il principio di proporzionalità implicito nel dettato degli artt. 821 e 1284 c.c. [5]

iii) D’altra parte, l’alternativa fra capitalizzazione semplice e composta nei piani di ammortamento è segnalata anche dalla Banca d’Italia, che ne tiene conto nelle disposizioni di trasparenza delle operazioni e dei servizi bancari rivolte ai consumatori. Ciò posto dunque non si può genericamente escludere il fenomeno anatocistico sotto il profilo strettamente finanziario sulla scorta del semplice richiamo al computo della rata successiva sul solo capitale scaduto atteso che la determinazione del capitale scaduto non corrisponde al capitale puro mutuato.

La pronuncia risulta tralasciare la pur evidente discrasia fra il prezzo espresso dal tasso ex art. 1284 c.c. riportato in contratto e l’importo dell’obbligazione accessoria che, in quanto calcolata in regime composto, risulta maggiore dell’importo proporzionale corrispondente alla ‘ragione semplice’ del prezzo stesso. Prima ancora del pagamento, il divieto dell’art. 1283 c.c. investe la pattuizione degli interessi: l’obbligazione accessoria, nella sua unitarietà, una volta pattuita correttamente in rapporto al prezzo ex art. 1284 c.c. riportato in contratto, può essere suddivisa, nelle diverse scadenze periodali, con le modalità e i tempi liberamente convenuti dalle parti.[6]

La problematicità dell’ammortamento alla francese non sembra interessare, solo ed esclusivamente, gli aspetti di trasparenza presidiati dall’art. 117 TUB. Le criticità insorgono, sia rispetto agli artt. 1283 c.c. e 120 TUB [7] – in quanto si realizza nella determinazione della rata in regime composto, rispetto al regime semplice, una maggiorazione dell’obbligazione accessoria in essa inclusa, che configura una pattuizione anatocistica – sia rispetto agli artt. 821 e 1284 c.c., in quanto al tasso espresso dal TAN indicato in contratto, inteso quale prezzo ex art. 1284 c.c., corrisponde, nel rapporto proporzionale del regime semplice, una diversa e inferiore obbligazione accessoria. Il divario corrisponde al carico di interessi su interessi, rifluente dal TAN impiegato in regime composto che, in pari misura, si palesa nell’alternativa imputazione con calcolo degli interessi composti sulla quota capitale in scadenza.[8]

Non vi sono preclusioni giuridiche al pagamento degli interessi maturati ancor prima della scadenza del capitale: questa libertà, tuttavia, incontra un limite nel divieto di anatocismo, che è posto dalla norma nelle modalità di impiego del tasso ex art. 1284 c.c. per la determinazione dell’obbligazione accessoria convenuta in contratto, non in quelle del TAN impiegato nel pagamento. Una volta determinata in contratto l’obbligazione accessoria, le modalità attinenti al suo pagamento rimangono irrilevanti, sia per i tempi che per l’eventuale calcolo frazionato dell’ammontare da corrispondere, fatto salvo il rispetto dei tempi acché il diritto risulti venuto ad esistere: ciò discende direttamente dal concetto di prezzo espresso dal tasso ex art. 1284 c.c.[9]

Nell’ammortamento a rata costante, si rileva, sul piano della trasparenza e della corretta applicazione dell’art. 1194 c.c., l’estraneità del mutuatario alla ‘combinazione dei due elementi che compongono la rata’, ribadita dalla sentenza di Colazingari, ma le criticità che insorgono non sembrano arrestarsi a tale ambito. Al riguardo, giunge a proposito una coeva pronuncia della Cassazione (Pres. De Chiara, Rel. Fidanza, n. 9141 del 19 maggio 2020) che, nell’ambito di un rapporto di conto corrente, replicando all’affermazione che ‘l’inesigibilità del capitale finanziato non influirebbe sugli interessi pattuiti come corrispettivo dell’utilizzazione del finanziamento’, precisa: ‘Non vi è dubbio che il debito di interessi, quale accessorio, debba seguire il regime del debito principale, salvo una diversa pattuizione tra le parti che dovrebbe, tuttavia, specificare una modalità di calcolo degli interessi (intrafido) idonea a scongiurare in radice il meccanismo dell’anatocismo’. Le modalità di calcolo richiamate sono riferite alla pattuizione dell’obbligazione accessoria in rapporto al prezzo ex art. 1284 c.c., prima ancora dell’impiego del TAN nel relativo pagamento.

Nella sentenza si menziona la giurisprudenza che riconosce la legittimità dell’anatocismo solo nei casi previsti dall’art. 1283 c.c. (Cass. civ., Sez. V, 4830/2004; Cass. civ. Sez. III, 3805/2004), richiamando altresì come si sia osservato che la norma dell’art. 1283 c.c. attribuisca all’interesse anatocistico una natura particolare, nel quadro delle obbligazioni pecuniarie, derogando dalla generale disciplina dei danni nelle obbligazioni pecuniarie, stabilita dall’art. 1224 c.c. ‘La giurisprudenza di legittimità ha ritenuto di dover precisare che il divieto di anatocismo integra una deroga al principio di naturale fruttuosità del denaro e, in quanto tale, si riferisce all’obbligazione di interessi in generale, a nulla rilevando la distinzione tra corrispettivi, compensativi o moratori’. Aggiungendo altresì: ‘L’art. 1283 c.c., collegandosi strettamente alla norma di cui all’art. 1284 c.c. – la quale disciplina la forma scritta per gli interessi ultralegali – stabilisce che gli interessi sugli interessi sono dovuti soltanto a seguito di domanda giudiziale, o a seguito di apposito contratto, concluso dopo la scadenza degli interessi principali, sempre che gli interessi semplici siano dovuti da almeno sei mesi.

Il collegamento dell’art. 1283 c.c. all’art. 1284 c.c. si configura nella circostanza che, con la produzione di interessi su interessi, viene meno il rapporto proporzionale, in ragione d’anno, risultando il tasso ex art. 1284 c.c. non più commisurato al capitale finanziato, ma al montante maturato ad ogni scadenza intermedia, prima del rimborso del capitale.

Diversamente, Colazingari conclude, non considerando, per altro, il nuovo art. 120 TUB e recuperando una tesi che dottrina e giurisprudenza hanno nel tempo ampiamente discusso e definitivamente accantonato; riporta, infatti, la pronuncia: Tuttavia appare condivisibile l’opinione di chi ritiene che la norma dell’art. 1283 c.c. concerne esclusivamente gli interessi, maturati, scaduti, esigibili e rimasti insoluti; di riflesso devono considerarsi legittime le convenzioni dei finanziamenti a rimborso graduale che prevedono la produzione degli interessi su interessi, senza che per questo vi sia inadempimento. Invero la norma deve essere letta in maniera coordinata con l’art. 1282 c.c. per cui nell’ambito delle obbligazioni pecuniarie, vuoi l’elemento testuale, rappresentato dal riferimento agli interessi “scaduti”, univocamente rendono assai problematico riferire a questo articolo le ipotesi in cui il fenomeno di capitalizzazione abbia luogo su interessi non ancora esigibili alla stregua dell’art. 1282 c.c., vale a dire con riguardo ad interessi dei quali non sia ancora dovuto il pagamento e che, anzi, il debitore sia legittimato dalla legge o dal titolo a trattenere: in questo caso, la produzione di interessi su interessi, non essendo diretta a ristorare il danno da inadempimento del debito di interessi semplici, si colloca al di fuori dell’ambito di applicazione dell’art. 1283 c.c.; costituisce una fattispecie diversa da quella disciplinata da tale disposizione, che ha ad oggetto esclusivamente le conseguenze di un ritardato adempimento. Ciò deve portare a concludere che il piano di ammortamento alla francese non contenga anatocismo vietato dall’art. 1283 c.c.

Al contrario, dottrina e giurisprudenza prevalenti ritengono che il divieto di pattuizione implicito dell’art. 1283 c.c. sia esteso ad ogni tipologia di interessi pecuniari e che il requisito di interessi scaduti, esigibili e dovuti per almeno sei mesi costituisca la sola condizione, sine qua non, di producibilità degli interessi su interessi.[10] Puntualizza R. Razzante: ‘L’anatocismo, (…) è assolutamente possibile, lecito e corretto, ma solo se praticato in ossequio alle regole di cui all’art. 1283 del nostro codice civile. Questo prevede che si possano chiedere gli interessi su interessi “scaduti” (particolare, quest’ultimo, spesso dimenticato dai commentatori), cioè che sono già dovuti in virtù di un rapporto concluso per un certo periodo, se ( e solo se) è stata proposta idonea domanda giudiziale – cioè si è fatta istanza ad un giudice per il riconoscimento, in via monitoria, di detta capitalizzazione e delle somme che ne derivano –, ovvero se si è stipulata apposita “convenzione posteriore” alla loro scadenza’, aggiungendo altresì: ‘Inutile precisare che intendiamo per “concluso” anche un rapporto continuativo che prevede diverse e periodiche “chiusure contabili”, perché di questo e non di altro si dovrebbe parlare se non si vuole essere fuorviati nell’esame di questo meccanismo tecnico’.[11] In questo senso si esprimono altri autori e appaiono altresì attestarsi le posizioni assunte dalla Cassazione che ha ritenuto di precisare che il divieto di anatocismo integra una deroga al principio di naturale fruttuosità del denaro e, in quanto tale, si riferisce all’obbligazione di interessi in generale, a nulla rilevando la distinzione tra corrispettivi, compensativi o moratori: ‘In realtà, ed ancorché la formulazione testuale della norma sull’anatocismo potrebbe in effetti consentire una simile interpretazione (la sfera di applicabilità dell’art. 1283 c.c. limitata al solo ambito degli interessi primari esigibili), a noi pare tuttavia che essa ponga una disciplina destinata ad applicarsi a tutte le diverse tipologie di interessi pecuniari e che, dunque, l’art. 1283 c.c. individui nel requisito che gli interessi siano scaduti una condicio sine qua non di producibilità degli interessi su interessi’.[12]

All’obbligazione di interessi, oltre ai requisiti di fungibilità, accessorietà e proporzionalità, viene riconosciuto il requisito della sterilità che è attributo dell’obbligazione in sé e che, in quanto pecuniaria, solo successivamente alla scadenza, nei soli casi di insolvenza, può venire meno con il ricorso giudiziario o su volontà delle parti.[13]

Nella tutela del creditore non appare possibile trascendere i limiti posti dalla norma: non si può, in altri termini, trascurare la diversa funzione che l’ordinamento, con l’art. 1283 c.c., assegna all’anatocismo. In dottrina si osserva che gli interessi su interessi consentiti dall’art. 1283 c.c. assumono una veste sanzionatoria, corrispondente al risarcimento del danno da inadempimento dell’obbligazione subita dal creditore che, all’occorrenza, dovrebbe ricorrere ad un prestito per colmare eventuali esigenze di liquidità. L’anatocismo consentito dall’art. 1283 c.c. è la reazione alla mancata esecuzione della prestazione dovuta: in questo senso si discosta concettualmente dalla mera produzione di interessi corrispettivi, acquisendo una funzione, al tempo stesso risarcitoria e sanzionatoria, atta ad indurre nel debitore un comportamento virtuoso nell’adempimento dell’impegno assunto.[14] ‘Dato che gli interessi che conseguono alla mora del debitore sono finalizzati ad eliminare il danno subito dal creditore come conseguenza del tardivo adempimento e, dunque, dell’illecito civile da inadempimento, è evidente la loro funzione essenzialmente se non esclusivamente risarcitoria, e cioè quella di predisporre una liquidazione forfettaria del danno. Pertanto, se il fondamento dell’art. 1282 c.c. si rinviene nel c.d. principio della naturale fecondità del denaro, come sostengono alcuni, la norma avrebbe una ratio che la diversificherebbe decisamente da quella dell’art. 1224 c.c. che riposa invece sul pregiudizio risentito dal creditore a causa del ritardo nell’adempimento dell’obbligazione’.[15]

Osserva V. Pandolfini: ‘La giurisprudenza di legittimità ha ritenuto di dover precisare che il divieto di anatocismo integra una deroga al principio di naturale fruttuosità del denaro e, in quanto tale, si riferisce all’obbligazione di interessi in generale, a nulla rilevando la distinzione tra corrispettivi, compensativi o moratori’. ‘L’art. 1283 c.c., collegandosi strettamente alla norma di cui all’art. 1284 c.c. – la quale disciplina la forma scritta per gli interessi ultralegali – stabilisce che gli interessi sugli interessi sono dovuti soltanto a seguito di domanda giudiziale, o a seguito di apposito contratto, concluso dopo la scadenza degli interessi principali, sempre che gli interessi semplici siano dovuti da almeno sei mesi’..[16]

La deroga anatocistica dell’art. 1283 c.c. è preposta a garantire l’interesse del creditore predisponendo nella circostanza della scadenza, in un’ottica di deterrenza, concreti incentivi all’adempimento. Ogni pattuizione precedente sarebbe contraria ad una norma imperativa: quella che vieta, appunto, la pattuizione ancor prima che gli interessi siano scaduti. Osserva ancora V. Pandolfini: ‘Si ritiene che la convenzione sugli interessi anatocistici debba essere specifica ed esplicita, nel senso che essa deve risultare in modo inequivoco la piena consapevolezza del debitore circa l’assunzione del relativo obbligo (Cass. 12.12.1988, n. 6735, in Mass. Giur. It., 1988). In tal caso, si è affermato che “se è vero (…) che la legge consente oggi l’anatocismo, regolato per la prima volta dal codice civile del 1865 dopo la tradizionale millenaria avversione nutrita nei suoi confronti da giuristi e legislatori fin dall’epoca romana, è pur vero che gli sono state poste notevoli restrizioni. E tra queste certamente quella – rispondente alla stessa ‘ratio’ dell’altra che esige la già avvenuta scadenza degli interessi – che il debitore assuma tale gravoso obbligo in perfetta consapevolezza e, quindi, senza incertezze di sorta. Conseguentemente, eventuali margini di dubbio nell’interpretazione della volontà negoziale non altrimenti eliminabili, non possono che risolversi in favore del debitore”’.[17] In termini analoghi si esprime V. Farina: ‘L’anatocismo, appunto, perché presuppone il conglobamento nel capitale degli interessi scaduti e la produzione di ulteriori interessi della complessiva somma così determinatasi, non è assimilabile, quanto alla sua disciplina, agli interessi semplici, siano essi corrispettivi, compensativi o moratori, e, pertanto, appare condivisibile la tesi di chi individua negli interessi composti una ‘classe a sé stante’ di interessi. Conseguentemente si deve individuare nel disposto di cui all’art. 1283 c.c. un vero e proprio limite all’autonomia privata in ordine alla pattuizione degli interessi su interessi’.[18]

Da ultimo, anche G. Guida riporta: ‘Gli interessi anatocistici possono, poi, trovare origine in un’apposita convenzione successiva alla scadenza degli interessi primari. È opportuno precisare che tale convenzione può essere stipulata esclusivamente successivamente al momento in cui gli interessi primari diventano esigibili. Nel caso contrario, infatti, la pattuizione sarebbe radicalmente nulla per violazione dell’art. 1283 cod. civ. (Si tratta di principio pacifico sia in dottrina (cfr. M. Libertini, voce Interessi, in Enc. dir., V, Milano, 1972, cit., 137) che in giurisprudenza (cfr. Cass. 29 novembre 1971, n. 3479, in Giust. civ., 1972, I, 518 ss.). (…) Ciò in quanto l’art. 1283 cod. civ. deve essere necessariamente letto in stretta connessione con il successivo art. 1284 cod. civ. (Cfr., in particolare, M. Libertini, voce Interessi, cit., 136)’.[19] D’altra parte, se il prezzo del finanziamento è espresso dal tasso in ragione d’anno (art. 1284 c.c.) e i frutti civili si acquistano giorno per giorno in ragione della durata del diritto (art. 821 c.c.), la maturazione di interessi su interessi altererebbe la naturale proporzionalità degli interessi al capitale con il decorso del tempo.

Dottrina e giurisprudenza sembrano pertanto propendere per una rigorosa lettura del divieto posto dall’art. 1283 c.c., esteso ad ogni forma di convenzione che preveda la produzione di interessi su interessi precedentemente la scadenza, a prescindere dall’esigibilità o meno degli stessi.[20]

Appare evidente come la presa d’atto delle criticità dell’ammortamento alla francese stia evolvendo significativamente verso una più attenta riflessione e scandaglio degli aspetti tecnici che si riversano sul piano giuridico. La migliore comprensione e consapevolezza della complessa dinamica finanziaria che caratterizza l’ammortamento alla francese rende ineludibile un più diffuso riconoscimento del c.d. ‘anatocismo finanziario’, imperniato e coperto da vizi di trasparenza, riconducibili ad una vetusta formulazione contrattuale rimasta immutata nel tempo; il passaggio al riconoscimento dell’anatocismo giuridico, al più attraverso l’art. 1344 c.c., non sembra così lontano: nel collegamento all’art. 1283 c.c risulta trascurata una compiuta, puntuale riflessione sulla sistematica commistione che si riscontra tra prezzo ex art. 1284 c.c. e TAN riportato in contratto: il primo, parametro giuridico espressivo del prezzo del finanziamento, il secondo, parametro matematico, impiegato nell’algoritmo di calcolo, che può essere declinato sia in regime semplice che in regime composto.[21]

Più immediate e scontate appaiono le omissioni di trasparenza ex art. 117 TUB e i connessi riflessi degli artt. 1194 e 1195 c.c., che tuttavia, sino ad oggi, non sembra risultino adeguatamente sollevati e compiutamente argomentati negli atti prodotti dalle parti. Come accennato, il mutuatario, con l’unica indicazione in contratto della rata costante, è indotto a ritenere che non vi siano alternative e sia univocamente determinato il piano di ammortamento secondo i principi di proporzionalità temporale previsti dall’art. 821 c.c., informati quindi al regime semplice di calcolo degli interessi. Al vizio del consenso si associa d’appresso l’effetto sorpresa previsto dall’art. 1195 c.c.[22] Analogamente, in assenza di un consapevole assenso del mutuatario, il pagamento della rata, in una rigorosa rispetto del principio che sottende l’art. 1194 c.c., non può che essere rivolto alla quota capitale in scadenza e agli interessi semplici resi liquidi ed esigibili con essa. [23]

dott. Roberto Marcelli

Presidente dell’AssoCTU

[1] Cfr. R. Marcelli, Ammortamento alla francese. I contratti di ‘adesione’ e i presidi posti dall’art. 1283 c.c. e dal nuovo art. 120 TUB, 2° comma. Le vischiosità addotte dalla giurisprudenza. Sentenza del Tribunale di Torino, E. Astuni del 30/5/19, in ilcaso.it.

[2] La convenzione esponenziale relativa all’importo dell’obbligazione accessoria, nell’ammortamento alla francese rimane inclusa nel valore stesso della rata pattuita, determinata con la formula dell’interesse composto, nella quale si esprime la volontà, questa sì giuridica oltre che matematica, di equiparare al capitale finanziato C, il corrispondente valore futuro, espresso da M = C*(1+i)k, comprensivo di interessi anatocistici, anziché il valore futuro, espresso da M = C*(1+k*i) del regime semplice, che lascerebbe improduttivi gli interessi maturati. ‘dire che risulta stabilito che la prestazione (M,y) è equivalente alla prestazione (C,x) significa dire che tali prestazioni sono scindibili fra le parti di un contratto, ossia che – posto per fissare le idee x<y onde … è C<M – è equa la cessione della disponibilità dell’importo C per il tempo da x a y contro il pagamento dell’interesse I=M-C>0. Chiameremo allora C il capitale impiegato e M il montante, e si ha una operazione di prestito o di impiego’. (E. Volpe di Prignano, Manuale di Matematica finanziaria, ESI 1985).

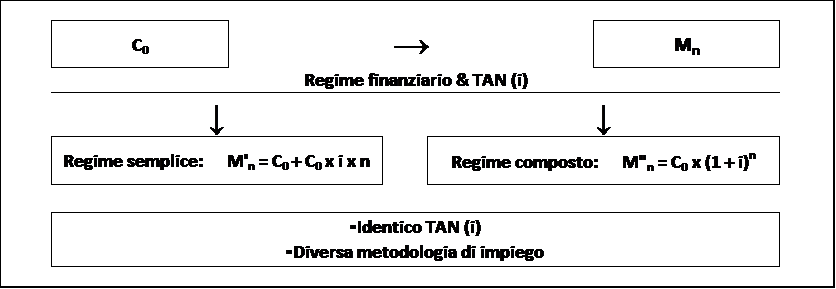

Sul piano prettamente finanziario, l’ammontare degli interessi corrispondente all’effettivo esborso viene a dipendere, come menzionato, oltre che dal TAN impiegato, dalla modellistica di produzione degli interessi, espressa nell’equivalenza intertemporale implicita nel regime finanziario adottato.

Nell’ammortamento alla francese, l’ammontare degli interessi, nella misura del tasso, in ragione d’anno, dell’art. 1284 c.c., viene a coincidere con il TAN solo nel regime semplice, dove la produzione degli interessi rimane sistematicamente proporzionale, oltre che al capitale, al tempo di utilizzo, mentre si discosta dal TAN impiegato nel regime composto in quanto l’obbligazione accessoria, nella formula di determinazione del valore incluso nella rata, considera la capitalizzazione degli interessi, imprimendo in tal modo alla produzione degli stessi una crescita esponenziale con il tempo.

[3] Nella scienza finanziaria il TAN assume contorni definitori non propriamente coincidenti con quelli impiegati sul piano giuridico dal tasso ex art. 1284 c.c. e le risultanze operative non sempre risultano sovrapponibili. Nella matematica finanziaria il TAN esprime il parametro da impiegare nei calcoli, che può essere declinato vuoi in regime semplice, vuoi in regime composto. Il TAN è il riferimento parametrico annuale – nel significato numerico di interesse per il capitale unitario (o preferibilmente per 100) e per l’intervallo unitario di un anno – che prescinde dalle modalità temporali di pagamento, dal regime finanziario adottato e, naturalmente, dagli eventuali oneri, commissioni e spese annessi al finanziamento. Il TAN, da solo, senza l’indicazione dell’algoritmo di calcolo (regime finanziario), non consente di calcolare l’ammontare degli interessi. ‘Quando in un regime, cioè in una formula, si sia specificato numericamente il valore del parametro, la formula matematica consente di capitalizzare o attualizzare univocamente per qualsiasi scadenza. Tale formula con parametro precisato si dice legge finanziaria (rispettivamente di capitalizzazione o d’attualizzazione).’ (…) ‘l’indicazione del tasso senza l’enfasi sulla formula porta a un’ambiguità ineliminabile perché per precisare una legge finanziaria non basta dire quanto vale il tasso, ma bisogna anche indicare qual è la formula in cui tale tasso va messo, quali sono, cioè, i calcoli da fare’. (D’Amico, Luciano, Peccati, Calcolo finanziario, Temi base e temi moderni, Egea, 2018).

[4] Il cliente rimane ignaro dello scambio: le tre carte risultano identiche sul dorso (nell’esempio, valore della rata in regime composto = € 315,47), ma scambiate nella loro composizione. L’operatore che accede al finanziamento valuta la sostenibilità della rata e negozia il prezzo espresso dal tasso ex art. 1284 c.c. ma, nella determinazione del valore della rata, il tasso indicato in contratto, viene impiegato in regime composto, innalzandone il valore, che passa inosservato nell’inversione dell’ordine di composizione delle rate. Ciò che rileva giuridicamente è il rapporto fra le due obbligazioni, principale ed accessoria, stabilite originariamente in contratto, che esprime un tasso ex art. 1284 c.c. che si discosta dal TAN indicato in contratto, impiegato in regime composto, anziché semplice.

[5] I manuali di matematica finanziaria, adeguandosi agli usi uniformemente impiegati sul mercato finanziario, associano ormai l’impiego dell’ammortamento a rata costante alla capitalizzazione composta, con gli interessi della rata calcolati sul debito residuo. Ma questa non è l’unica alternativa che la scienza finanziaria offre per i piani a rata costante: è solo un uso o consuetudine negoziale, praticato nel mercato finanziario, trasposto ed ‘imposto’ nei contratti impiegati dagli intermediari bancari nel mercato del credito.

[6] Il prezzo del finanziamento, più che nell’importo assoluto degli interessi, viene frequentemente indicato nell’aliquota di tasso, che tuttavia deve essere espresso in contratto nella metrica prevista dall’art. 1284 c.c., alla quale fa riferimento anche la determinazione degli interessi contemplata nell’art. 1815 c.c. In coerenza con i principi dettati dall’art. 821 c.c., il saggio richiamato non può che corrispondere agli interessi espressi dal tasso semplice che riflettono, in ragione d’anno, il corretto rapporto proporzionale del monte interessi convenuto al capitale finanziato, indipendentemente dalla periodicità di calcolo e pagamento. ‘Il saggio di interesse costituisce, infatti, la misura della fecondità del denaro (predeterminata ex legge o stabilita dalla autonomia negoziale) ed è normalmente determinato con espressione numerica percentuale in funzione della durata della disponibilità e dell’ammontare della somma dovuta o del capitale (cfr. art. 1284 c.c., comma 1), ed opera, pertanto, su un piano distinto dalla disciplina giuridica della modalità di acquisto del diritto, fornendo il criterio di liquidazione monetaria dello stesso indipendentemente dal periodo – corrispondente od inferiore all’anno – da assumere a base del conteggio (nel caso in cui occorra determinare, sulla base di un saggio di interesse stabilito in ragione di anno, l’importo degli interessi per un periodo inferiore, bisogna dividere l’ammontare degli interessi annuali per il numero di giorni che compongono l’anno e moltiplicare il quoziente per il numero dei giorni da considerare)’. (Cass. n. 20600/2011).

[7] E’ opportuno osservare che tutti i finanziamenti in essere, a prescindere dall’anno di stipula, vanno assoggettati al divieto di anatocismo nella formulazione espressa dal nuovo art. 120 TUB. Tale articolo, nella relativa Delibera CICR del 3 agosto 2016, viene applicato agli interessi maturati dal 1° ottobre 2016 prescrivendo: ‘I contratti in corso sono adeguati con l’introduzione di clausole conformi all’art. 120, comma 2, del TUB e al presente decreto, ai sensi degli art. 118 e 126-sexies del TUB. (…) Per i contratti che non prevedono l’applicazione degli articoli 118 e 12-sexies del TUB, gli intermediari propongono al cliente l’adeguamento entro il 30 settembre 2016’. Il menzionato disposto dell’art. 120 TUB era già sostanzialmente previsto nella precedente stesura, entrata in vigore il 1/1/14.

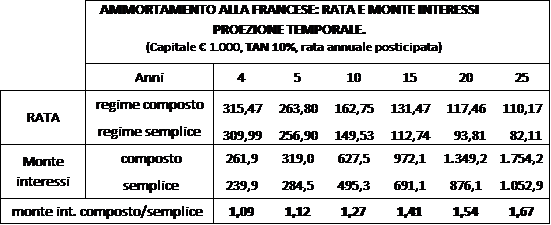

[8] Nella Tavola che segue si dà conto della lievitazione esponenziale che distingue il regime composto dal regime semplice: sono riportati la rata e il monte interessi del piano di ammortamento a rata costante (alla francese) in funzione della durata. Come si evidenzia il divario fra i due regimi è progressivamente crescente con il tempo: un’analoga progressione si riscontra con l’aumento del tasso di riferimento.

In questo quadro, mutuando la pronuncia della Cassazione n. 2593 del 20 febbraio 2003, si può agevolmente riscontrare che “una somma di denaro mutuata, in un piano di ammortamento a rata costante (alla francese), al tasso d’interesse del dieci per cento annuo si raddoppia in ventiquattro anni; se invece gli interessi vengono capitalizzati ciò avviene in soli quindici anni circa”.

[9] Dopo aver convenuto in contratto, ad esempio, per il godimento, per 4 anni del capitale di € 1.000, il corrispettivo di €400, pari al tasso ex art. 1284 c.c. del 10% – in alternativa all’ordinario pagamento periodico o complessivo, in ragione del 10% annuale – le parti potrebbero, ad esempio, pattuire il pagamento corrispondente all’interesse semplice del 9,50% nei primi due anni (€ 95 + € 95 = € 190) e il pagamento dell’interesse composto del 10% al termine del successivo biennio (€ 100 + € 110 = € 210), pervenendo al medesimo importo complessivo stabilito in contratto in ragione semplice: nella circostanza, il diritto matura proporzionalmente al tempo, mentre il pagamento rimane rallentato nel primo biennio e accelerato nel secondo biennio. Ciò che rileva ai fini dell’anatocismo è la metrica impiegata nella pattuizione per definire l’obbligazione accessoria, non quella con la quale la stessa viene corrisposta.

[10] ‘A dimostrazione che il debito per interessi non si configura come una qualsiasi obbligazione pecuniaria dalla quale derivi la produzione dei frutti civili costituiti dagli interessi del capitale (art. 820, 3° comma, c.c.), sotto forma di interessi corrispettivi (art. 1282 c.c.) o moratori (art. 1224 c.c.), si osserva che l’obbligazione pecuniaria che originariamente abbia ad oggetto il pagamento di interessi rimane tale sempre (persino dopo l’estinzione dell’obbligazione di pagamento del capitale: v. Cass., sez. un., 9653/01, id., Rep. 2001, voce Opere pubbliche, n. 739), con la conseguenza ineluttabile che ulteriori interessi (anatocistici) potranno decorrere (sugli interessi originari) sempre alle condizioni e nei limiti di cui all’art. 1283 c.c.’ (Trib. Roma 12 gennaio 2007).

[11] R. Razzante, La Cassazione ha “tumulato” l’anatocismo, filodiritto.it, 13 febbraio 2006.

[12] C. Colombo, L’anatocismo, Giuffré, 2007, pag. 79, dove sul punto si richiama altresì Cass. n. 3500/86, Cass. n. 3805/04; Cass. n. 17813/02; Cass. n. 11097/04 e in dottrina, A. Nigro, L’anatocismo nei rapporti bancari: una storia infinita?, in Diritto Bancario, 2001; D. Sinesio, Il recente dibattito sull’anatocismo nel conto corrente bancario: profili problematici, in Dir. E giur. 2000.

[13] La Cassazione n. 9653/01 precisa come il debito per interessi ‘pur concretandosi nel pagamento di una somma di denaro, non si configura però come una obbligazione pecuniaria qualsiasi, ma presenta connotati specifici, sia per il carattere di accessorietà rispetto all’obbligazione relativa al capitale, sia per la funzione (genericamente remuneratoria) che gli interessi rivestono, sia per la disciplina prevista dalla legge proprio in relazione agli interessi scaduti’. Pur postulandone l’autonomia (che però non può portare a considerare irrilevante il momento genetico), ‘essa non è idonea a trasformare la causa (funzione) dell’obbligazione medesima fino a rendere il debito per gli interessi scaduti una obbligazione pecuniaria come tutte le altre. Invero gli interessi scaduti, se equiparati in toto ad una qualsiasi obbligazione pecuniaria (credito liquido ed esigibile di una somma di denaro), sarebbero stati automaticamente produttivi d’interessi di pieno diritto, ai sensi dell’art. 1282 c.c. Tale effetto, invece, è escluso dal successivo art. 1283 (dettato a tutela del debitore ed applicabile per ogni specie d’interessi, quindi anche per gli interessi moratori), alla stregua del quale, in mancanza di usi contrari, gli interessi scaduti possono produrre interessi solo dal giorno della domanda giudiziale o per effetto di convenzione posteriore alla loro scadenza, e sempre che si tratti di interessi dovuti almeno per sei mesi (c.d. anatocismo o interessi composti)’.

[14] Questa impostazione é condivisa con altri ordinamenti. Nei prodromi del nuovo diritto europeo delle obbligazioni, ‘Principle, Definitions and Model Rules of European Private Law. Draft Common Frame of Reference’, si riporta: ‘the obligation to pay interest upon delay in payment is functionally equivalent to an obligation to pay damages. The interest can be regarded as a form of abstract damages, altough it is not ordinary damages (…) The capitalisation of interest has the advantage of extending this remedy’ (…) ‘is an effective sanction because of its gradually increasing effect [of the capital]’.

[15] A. Ricci, Gli interessi, in Le operazioni di finanziamento, Ed. Zanichelli, 2016.

[16] Prosegue affermando: ‘Le restrizioni poste dall’art. 1283 c.c. alla piena ed incondizionata produzione degli interessi sugli interessi si ispirano essenzialmente ad una triplice finalità. In primo luogo, essa tende a rendere il più possibile trasparente – in linea con la norma di cui all’art. 1284, 3° comma, c.c. – l’onere economico rappresentato dagli interessi, in modo da assicurare la piena consapevolezza del debitore in ordine all’effettivo impatto economico degli interessi sull’ammontare complessivo del debito. In secondo luogo, essa mira ad evitare che una eccessiva brevità del periodo di maturazione degli interessi incida sulla quantificazione del tasso di interesse effettivamente praticato – agendo da moltiplicatore per la capitalizzazione degli interessi stessi – con l’effetto di dare luogo ad una produzione di interessi abnorme, anche in presenza di un saggio di interesse non usurario. In terzo luogo, essa è diretta a evitare che il debitore possa trovarsi costretto ad accettare, quale condizione per la conclusione del contratto di credito, pattuizioni di interessi anatocistici anteriori alla scadenza. (…) Un notevole problema interpretativo riguarda la compatibilità della norma di cui all’art. 1283 c.c. con quella di cui all’art. 1224, 2° comma, c.c., che stabilisce la risarcibilità del “maggior danno” rispetto agli interessi moratori. (…) La giurisprudenza oscillava tra due orientamenti opposti. (…) Il contrasto è stato composto da una pronunzia delle Sezioni Unite della Cassazione 2001, le quali hanno accolto l’indirizzo che … l’obbligazione di interessi di qualsiasi natura non si configura come una qualsiasi obbligazione pecuniaria, dalla quale deriva il diritto agli ulteriori interessi di mora nonché il risarcimento del maggior danno ex art. 1224, 2° comma, c.c., essendo viceversa soggetta alla norma speciale sull’anatocismo, di cui all’art. 1283 c.c. derogabile solo dagli usi contrari (Cass. 17.7.2001, n. 9653, in Corr. Giur. 2001, 1442) (V. Pandolfini, Gli interessi pecuniari, Wolters Kluwer 2016).

[17] V. Pandolfini, Gli interessi pecuniari, Wolters Kluwer 2016.

[18] V. Farina, Recenti orientamenti in tema di anatocismo, Rassegna di diritto civile, n. 4/91.

[19] Le Obbligazioni pecuniarie di Giovanni Guida, Tommaso dalla Massara, Matteo De Poli, Marta Dalla Paola e Leonora Materia, CEDAM, 2012, pag. 531

[20] ‘Dal principio stabilito nell’art. 1283 c.c., secondo cui gli interessi scaduti possono produrre interessi solo dal giorno della domanda giudiziale o per effetto di convenzione posteriore alla loro scadenza, e sempre che si tratti di interessi dovuti almeno per sei mesi, consegue che il giudice può condannare al pagamento degli interessi sugli interessi solo se si sia accertato che alla data della domanda giudiziale erano già scaduti gli interessi principali (sui quali calcolare gli interessi secondari), e cioè che il debito era esigibile e che il debitore era in mora, e che vi sia una specifica domanda giudiziale del creditore o la stipula di una convenzione posteriore alla scadenza degli interessi’.(Cass. Civ. 4830/2004).

‘Non si sottrae al divieto di anatocismo, dettato dall’art. 1283 c.c., l’apposita convenzione che, stipulata successivamente ad un contratto di garanzia e relativa alle obbligazioni derivanti da quel rapporto, preveda l’obbligo per la parte debitrice di corrispondere anche gli interessi sugli interessi che matureranno in futuro, in quanto è idonea a sottrarsi a tale divieto solo la convenzione che sia stata stipulata successivamente alla scadenza degli interessi’. (Cass. Civ. n. 3805/2004).

‘L’unica pattuizione ammessa dall’art. 1283 c.c. è quella che le parti possano porre in essere in data posteriore alla scadenza degli interessi e sempre che si tratti di interessi dovuti almeno per sei mesi. Questa costatazione porta ad una prima conclusione; in base all’art. 1283 c.c. l’anatocismo è ammesso nei limiti indicati positivamente nella stessa norma (interessi dovuti per almeno sei mesi, nonché domanda giudiziale ovvero convenzione posteriore alla loro scadenza)’; (Cass. Civ. 2593/03). Cfr. da ultimo anche Cassazione n. 870 del 18 gennaio 2006.

[21] Cfr.:R. Marcelli A.G. Pastore, A. Valente, ‘TAN, TAE TAEG nei finanziamenti a rimborso in unica soluzione e nei finanziamenti a rimborso graduale’, Banca, Borsa tit. cred. n.6/2019R. Marcelli, Ammortamento alla francese: equivoci e pregiudizi. La sentenza del Tribunale di Roma, V. Carlomagno, n. 17766 del 19/9/19, in ilcaso.it. R. Marcelli, A. G. Pastore A. Valente, ‘Ammortamento alla francese. Il regime composto e l’anatocismo: il genus finanziario e la species giuridica’, I contratti, n. 6/2019; R. Marcelli, Finanziamenti con piano di ammortamento: vizi palesi e vizi occulti, R. Marcelli, Ammortamento alla francese: equivoci alimentati da semplicismo e pregiudizio, in via di pubblicazione.

[22] Nell’ammortamento alla francese, nelle modalità nelle quali è espresso l’enunciato pattizio, risulta assai frequente riscontrare a posteriori lo stupore e sorpresa della clientela retail che, dopo aver pagato per più anni le rate del mutuo, realizza di aver pagato prevalentemente interessi e costata un debito residuo eccessivamente elevato; non ne comprende la motivazione, riconducibile effettivamente ai maggiori esborsi rispetto al regime semplice: questa ‘sorpresa’ palesa una modesta emancipazione finanziaria ma, al tempo stesso, denuncia un sostanziale vizio del consenso, riconducibile all’originaria carenza di informazione e alle ermetiche peculiarità enunciative e di calcolo del regime finanziario composto, impiegato senza essere specificatamente convenuto in contratto. Senza una puntuale e circostanziata esplicitazione in contratto del regime finanziario e del sistema di calcolo degli interessi, si può ben configurare una significativa e sostanziale ‘sorpresa’ del debitore, come vizio negoziale ex art. 1195 c.c. Il testo di questa norma, osserva A.A. Dolmetta (Trasparenza nei prodotti bancari, Regole, Zanichelli 2013, pag. 180) – già per sé stesso univoco e chiaramente applicativo del canone di buona fede ex art. 1375 c.c. – risulta incentrato sui seguenti profili di fondo: l’imputazione è una di quelle materie dove occorre tenere in conto particolare i ruoli (competenza, professionalità, cultura, …) delle parti; se il rapporto è dispari, il creditore non può “sorprendere” il debitore, nel senso puntuale che lo stesso deve conformarsi all’”imputazione che il debitore aveva interesse di fare” sul piano oggettivo. Non appare propriamente preordinato ad evitare la ‘sorpresa’ ex art. 1195 c.c. far semplicemente riferimento all’ammortamento alla francese, o limitarsi a dire ‘a quote capitale crescenti’ ed omettere di esplicitare compiutamente i termini del regime finanziario e del criterio di calcolo adottato.

[23] In assenza di una diversa e legittima convenzione, l’operatività del criterio di imputazione legale dell’art. 1194 c.c. viene dalla giurisprudenza circoscritta alla contemporanea sussistenza dei requisiti di liquidità ed esigibilità, sia del capitale che degli interessi (Cass. n. 10941/16, 6022/2003, 20904/2005, 9510/2007 e 16448/2009), che si ravvisano, per i piani di ammortamento, per la quota capitale in scadenza, non per il debito residuo.

Salvis Juribus – Rivista di informazione giuridica

Direttore responsabile Avv. Giacomo Romano

Listed in ROAD, con patrocinio UNESCO

Copyrights © 2015 - ISSN 2464-9775

Ufficio Redazione: redazione@salvisjuribus.it

Ufficio Risorse Umane: recruitment@salvisjuribus.it

Ufficio Commerciale: info@salvisjuribus.it

***

Metti una stella e seguici anche su Google News

The following two tabs change content below.

dott. Roberto Marcelli

Ultimi post di dott. Roberto Marcelli (vedi tutti)

- L’ammortamento alla francese e il presidio dell’art. 1283 c.c. - 5 Giugno 2020